七天六板,鲁商发展打了一针28亿的“玻尿酸”

发布时间:2019-11-04 , 发布人:华恒智信分析员

摘要

深耕地产板块数十年,不仅陷入增收不增利的尴尬境地,还留下了诸多隐患,“去地产化”后站上“大健康”产业的风口,不过目前无论是医药、化妆品还是养老地产项目均未能成气候。

提到玻尿酸,你能想到什么,美丽?高利润?鲁商发展说,还有6连板。

深耕地产板块数十年,不仅陷入增收不增利的尴尬境地,还落下经营性现金流量缺口大和高资产负债率的毛病,“去地产化”后站上“大健康”产业的风口,不过从目前看来,无论是医药、化妆品还是养老地产项目均未能成气候,主要营收依然靠房地产销售支撑。

此次收购玻尿酸生产商焦点生物也是为了进一步向玻尿酸产业链延伸,不过,一纸公告展示交易存在较大终止风险的同时,也终止了鲁商发展的连板,还牢牢按在了跌停板上。

“玻尿酸”带来六连板

国庆节前夕,鲁商发展发布公告表示,为了完善全资子公司山东福瑞达医药集团有限公司的上下游产业链,扩大以透明质酸为核心的化妆品和骨科产品品牌优势,鲁商发展拟将收购山东焦点生物科技股份有限公司部分股权,收购完成后将取得焦点生物的控制权。

据天眼查数据显示,焦点生物属于化学原料和化学制品制造业,经营范围包括透明质酸、透明质酸钠以及透明质酸钠水溶液开发、生产和销售,是一家专门生产透明质酸的企业,而透明质酸也就是常说的“玻尿酸”。

据了解,此前,福瑞达的主营业务只包括医药、保健食品、化妆品等研发、生产与销售,而玻尿酸由于具有高保湿性,常被用于医药、化妆品领域,虽然福瑞达并不涉及玻尿酸的生产,但其多项产品均依托玻尿酸延伸而来。

国庆节后几天,鲁商发展股价略微上升,但起伏并不明显,直到10月18日开始,至今鲁商发展已收获六连板,股价从4.31元上涨至7.15元,8个交易日累计涨幅达94.43%,市值增加28.42亿,期间股价达到近一年来的最高值8.03元。

尽管鲁商发展三次公告风险提示,表示公司房地产项目由于结算费用增加,未来业绩的持续增长存在较大不确定性,转型的医药和化妆品业务也还未成气候,对净利润贡献较小,同时,对焦点生物的收购还处在初级阶段,后续交易能否完成存在较大不确定性。

依然未能阻挡股民对鲁商发展的信心,截至10月29日,鲁商发展市盈率虽然略降至29.01倍,但依然高于房地产行业平均水平9.42倍。

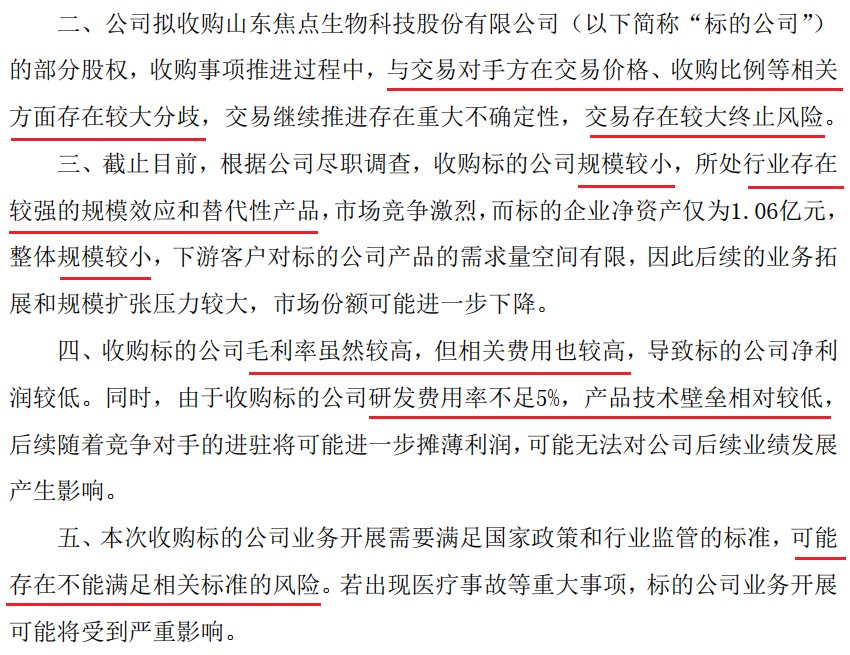

直到28日,鲁商发展再次公告列举了焦点生物的几大缺陷,包括公司规模小、不可替代性弱、相关费用高、产品技术壁垒低以及监管政策风险等,并明确表示“交易存在较大终止风险”。

值得一提的是,虽然对焦点生物的审计评估还未完成,但鲁商发展提示的这些缺陷在确定标的公司的时候就应该都了解了,交易存在的终止风险,大概率就是价格没谈拢。隔天10月29日,鲁商发展开盘不久便一字跌停,截至收盘也未打开跌停板。

带息债务232亿,资产负债率超93%

近来,鲁商发展一直谋划向大健康产业转型,目前鲁商发展主要从事房地产开发与经营、健康产业项目投资和运营管理、健康管理和养老服务业务。

地产板块依然以鲁商置业为主,形成精品住宅、大型购物中心、高端写字楼以及星级酒店等产品,生物医药方面以福瑞达为主,从事药品、保健食品、化妆品等产品的研发、生产以及销售,健康管理方面则以生态健康城和嵌入式小微社区养老服务中心为主。

为表转型的决心,鲁商置业直接将公司名称改成了“鲁商健康产业发展股份有限公司”,7月12日经过上交所核准,股票简称正式改为“鲁商发展”。

不过也确实如鲁商发展公告提示的那样,目前看来房地产销售依然是其主要收入来源,从半年报来看,房地产销售贡献33.11亿营收,占总营收83.21%,而药品、化妆品、养老服务等大健康产业项目合计贡献营收还不超过13%,仍处在转型初期。

上市近十年间,鲁商发展的地产业务并不顺利,虽然2009-2018年,营收从25亿提高至88.21亿,增长了3.5倍,不过却处在增收不增利的尴尬处境中,净利润却从4.39亿下滑到1.62亿,累计降幅达63.1%。

同时,在鲁商发展的数项业务中,地产项目毛利率也十分低,仅为13.65%,而近来新发展的药品、化妆品等项目毛利率均在60%以上。不仅比不过自家的其他业务,鲁商发展的房地产项目毛利率也比同行要低得多,正如鲁商发展所说,其房地产开发能力与同行相比更为薄弱。

鲁商发展专注地产的这么多年里,除了毛利率的下滑,还留下很多隐患。

由于地产行业投入大、转化周期长等属性,鲁商发展的现金流一直也不乐观,近期更是如此,半年报中,鲁商发展经营活动产生的现金流量净额为-35.33亿,同比下降528.78%,而在三季报中降幅进一步增大,经营活动现金流量净额减至-65.97亿,同比下降750.39%。

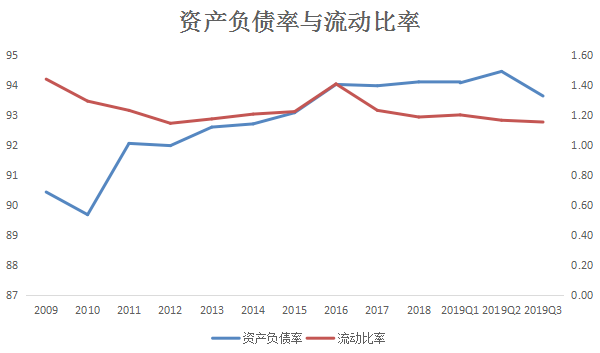

另外,近些年来,鲁商发展的资产负债率也在不断增大,2009年的90.42%,到最新的三季报中,资产负债率已经达到93.62%,本就已经极高负债率还有进一步扩大的趋势,而流动比率也从1.44降至1.15,长、短期偿债能力双双下降。

不仅如此,鲁商发展的流动资产中,虽然账面仍有42.66亿现金,也只是杯水车薪,仅占整体流动资产8%,而流动资产中73.46%是存货,14.68%是预付账款,扣除这些变现期较长的项目后,鲁商发展的速动比率就只剩下0.08,相比同行业其他上市公司低得多,但同时短期内又还有232.32亿带息债务亟待偿还。

站上“大健康”的风口,一手养老一手玻尿酸

近日,阿里网络及其一致行动人合计斥资72.65亿一举取得美年健康10.82%股份,成为其第二大股东,布局体检领域,而目前京东健康也逐渐聚焦医药供应链、医疗服务、慢病管理等领域,诸多大厂均开始对大健康产业进行布局,下一个风口越发明显。

鲁商发展的大健康转型则分成医药、化妆品和养老地产两部分。

2018年12月受让第一大股东持有的福瑞达100%股权,福瑞达拥有“明仁”、“颐莲”、“善颜”等多个知名品牌,贯穿大健康、医养、康养产业链条,而鲁商发展的医药、化妆品等项目也完全依赖福瑞达。

值得一提的是,在福瑞达归属鲁商发展的短短半年时间里,其化妆品、保健食品的毛利率却分别从62.21%、72.09%下滑到了60.98%、63.54%,仅医药部分毛利率保持稳定。

正如前面提到的,福瑞达并不生产玻尿酸,只是以玻尿酸为基础进一步加工生产化妆品等产品,面对化妆品等项目毛利率的下跌,玻尿酸市场的利润蛋糕,鲁商发展自然也是想揽进自己碗中的。

玻尿酸的暴利自然不用多说,此前热议的话题“成本19元打到脸上最高过万”也就能说明期间利润之多。

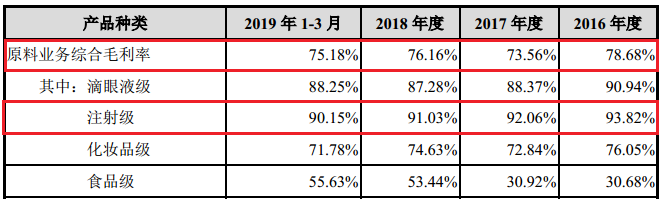

据了解,焦点生物是除华熙生物外第二大玻尿酸生产企业,市场占有率为12%,而据此前华熙生物的招股说明书显示,透明质酸原料业务毛利率一直维持较高水平,综合毛利率能达到75%,而注射级透明质酸毛利率最高,能达到90%以上,鲁商发展收购焦点生物也是为了进一步向化妆品的上游产业延伸,降低采购玻尿酸原料的成本。

另一方面,鲁商发展也在布局养老地产项目,到2018年末,我国60岁及以上人口为2.49亿,较2017年增加859万人,占全国总人口17.9%,据社科院预测,2050年我国60岁及以上老年人口数量将达到4.83亿人,80岁及以上老年人口将达到1.08亿人,人口老龄化问题日渐加剧。

但同时我国养老地产还有很大的空白,据民政部相关数据显示,截至2018年末全国养老服务床位共746.4万张,其中养老机构床位数共392.8万张;社区养老床位数353.6万张。

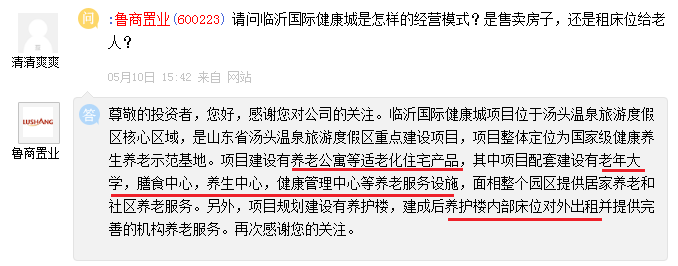

虽然目前鲁商发展养老服务项目还在建设期,营收规模不足地产板块零头,但从此前董秘在互动易上的回答来看,主要也是以养老公寓等住宅化产品为主,出租床位并辅以老年大学、养生中心等养老服务设施。

不过,目前鲁商发展的养老服务还在非常初期的阶段,上半年仅实现营业收入378.88万,占总营收比重不足1%,尚未能成气候。

虽然上半年由于哈尔滨、青岛、泰安等项目交付,鲁商发展的业绩有不错的表现,但同时结算也较去年同期有所增长,后续的持续增长还存在着极大的不确定性,而目前“大健康”产业的两个分支虽然都有所增长,但依然对整体业绩影响较小,在现金流不断恶化的情况下,鲁商发展未来依然是在高空之中走钢丝。

来源:蓝鲸财经

作者:蓝鲸产经 徐晓春

扫一扫,关注

扫一扫,关注