科隆新能拟登陆科创板:19家客户陷财务困境

发布时间:2019-10-15 , 发布人:华恒智信分析员

大客户陷入财务困境的企业能否在科创板上市,或许科隆新能能够为我们提供参考。

2019年9月30日,上交所受理了科隆新能的科创板上市申请。招股书显示,该公司主要从事锂电池正极材料及其前驱体、镍系电池正极材料,以及二次电池和电池系统的研发、生产和销售。

从行业属性上来说,科隆新能是符合科创板上市标准的,因为科创板目前已有一家锂电池行业的上市公司,即科隆新能主要竞争对手之一的容百科技(688005.SH)。不过和容百科技相比,科隆新能存在着一个问题——19家客户或陷入财务困境,其中就包括其第三大客户广东天劲新能源科技股份有限公司(以下简称天劲股份)。

根据以往案例,如果科隆新能寻求在主板、中小板或创业板上市,大客户陷入财务困境可能会对其上市造成一定阻碍,但科创板呢?

19家客户陷财务困境

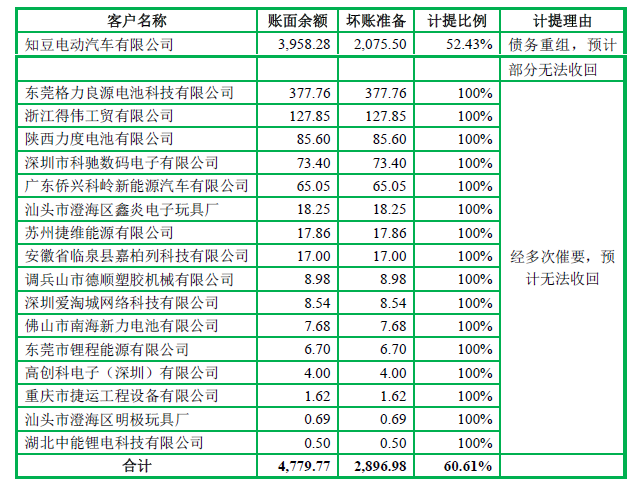

在招股书中,科隆新能明确指出,公司汽车动力电池业务受下游新能源补贴退坡等因素影响,部分客户出现经营困难,形成部分长期催收无法回的款项。这里共涉及17家公司么,具体名单如下图所示。

科隆新能为这17家客户共计提坏账准备2896.98万元。其中16家100%计提坏账准备。唯一没有100%计提提坏账准备的是知豆电动汽车有限公司,不过这也是坏账准备金额最高的一家。科隆新能对该公司的应收账款余额为3958.28万元,坏账准备为2075.50万元,而且按照双方签署的协议,这2075.50万的坏账准备大概率是收不回来的。

2019 年 7月,天劲股份与知豆电动汽车有限签署《债务减让协议》,同意将对知豆电动汽车有限公司的债权 (不含质保金部分) 降为 1866.58 万元, 约定分别于 2019 年 9月 25 日和 2020 年 3月 25 日前各收回一半;截至招股说明书签署日,知豆电动汽车有限公司已回款 933.29 万元。

不过除了这17家客户,科隆新能还有2家客户的应收账款也可能无法收回,这两家客户分别为天劲股份和河南中力新能源汽车制造有限公司。

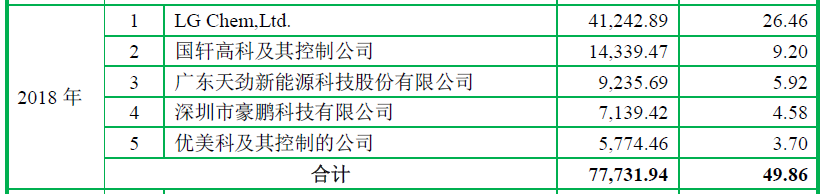

科隆新能招股书显示,2018年其前五大客户分别为LG Chem,Ltd.(LG化学)、国轩高科(002074.SZ)、天劲股份、豪鹏科技以及优美科。其中,天劲股份是科隆新能第三大客户,2018年科隆新能对该公司的销售金额为9235.69万元。

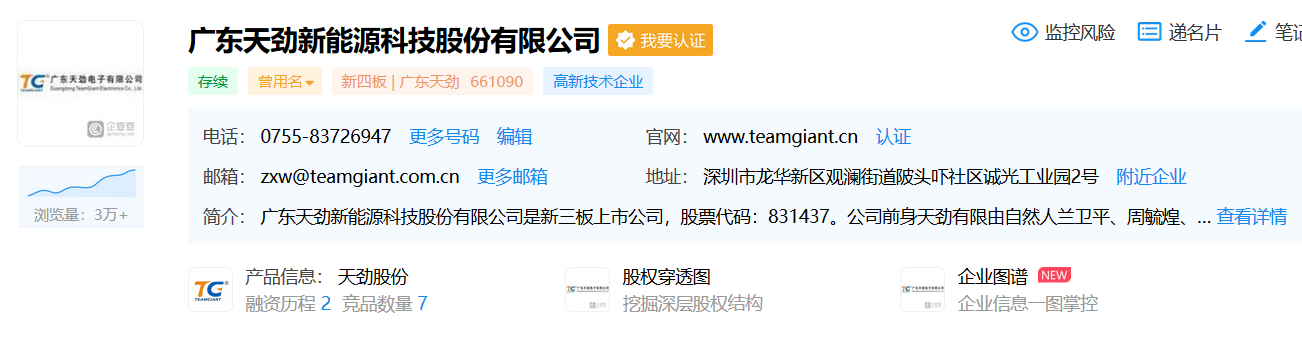

挖贝网以“广东天劲新能源科技股份有限公司”在企查查上进行搜索,发现有一家公司和“广东天劲新能源科技股份有限公司”名字完全相同。该公司法定代表人兼实际控制人为曾洪华,曾在新三板挂牌(831437.OC,已摘牌),股票简称为天劲股份,所属行业为锂离子电池制造(三板管理型分类)。

企查查显示,以发布时间为口径计算,自今年初至今,与天劲股份有关的法律纠纷共有16项,其中涉案金额较大的有:

深圳市美信电子有限公司与该公司的纠纷,法院裁定结果为查封、冻结被申请人广东天劲新能源科技股份有限公司名下价值159万元的银行存款或查封、扣押其等值的其他财产。

珠海市赛纬电子材料有限公司与该公司的纠纷,法院裁定结果为查封、冻结被申请人广东天劲新能源科技股份有限公司名下价值人民币4937086.75元(493.71万元)的财产。

桑顿新能源科技有限公司与该公司的纠纷,法院裁定结果为于判决生效之日起十日内支付原告桑顿新能源科技有限公司货款人民币39729200元(3972.92万元)及逾期付款利息。

深圳市星源材质科技股份有限公司与该公司的纠纷,法院裁定结果为查封、扣押、冻结被申请人广东天劲新能源科技股份有限公司价值人民币2100万元的财产。

除此之外,天劲股份还有10条因未按时履行法律义务被法院强制执行的记录;作为被执行人,天劲股份有价值约1.51亿元的股权被冻结。同时,天劲股份的实控人兼法定代表人曾洪华也被列为限制消费人员。

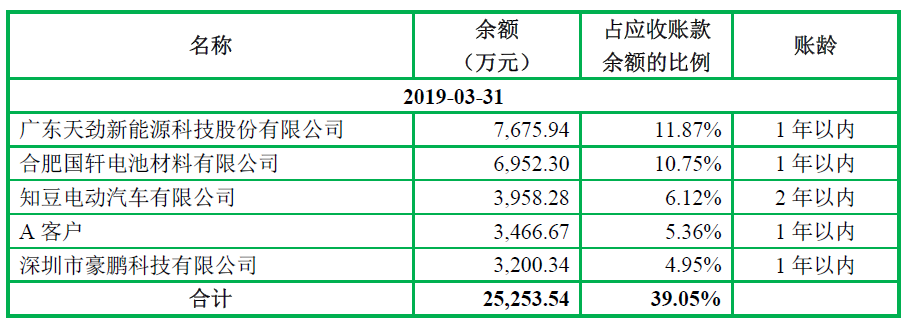

目前排在科隆新能的应收账款余额第一位就是天劲股份,应收账款余额为7675.94万元。

除了天劲股份,科隆新能还有一笔金额达1170.73万元的款项也存在不能收回的风险。

2019 年 7月 8日,科隆新能控股子公司太行电源向新乡市牧野区人民法院提交《起诉书》,请求判令河南中力新能源汽车制造有限公司(以下简称以下简称 “河南中力”)支付截至2019 年 2月 28 日拖欠太行电源货款1170.73 万元及上述欠款自逾期之日起产生的利息。

2019 年 7月 10 日,新乡市牧野区人民法院作出《事裁定书》,裁定冻结河南中力银行存款1205.73 万元或查封同等价值的财产。

截至科隆新能招股说明书签署日,新乡市牧野区人民法院已将河南中力3辆商务轿车、河南中力对平顶山市应城乡建设发展有限公司的应收账款 78.60 万元及河南中力新能源环卫设备制造有限公司的股权 5000万元(河南中力全资子公司)进行查封。

虽然法院冻结了河南中力全资子公司河南中力新能源环卫设备制造有限公司的股权 5000万元和股权,但河南中力目前也是深陷买卖合同纠纷,仅企查查显示的就有2项。

计提存货跌价准备在2000万元以上

除了客户陷入财务困境这样的外部因素,在科隆新能内部,同样可能存在一些问题,比如存货管理不善——存货净额约为竞争对手的一半,但计提的存货跌价准备却是竞争对手的2.89倍。

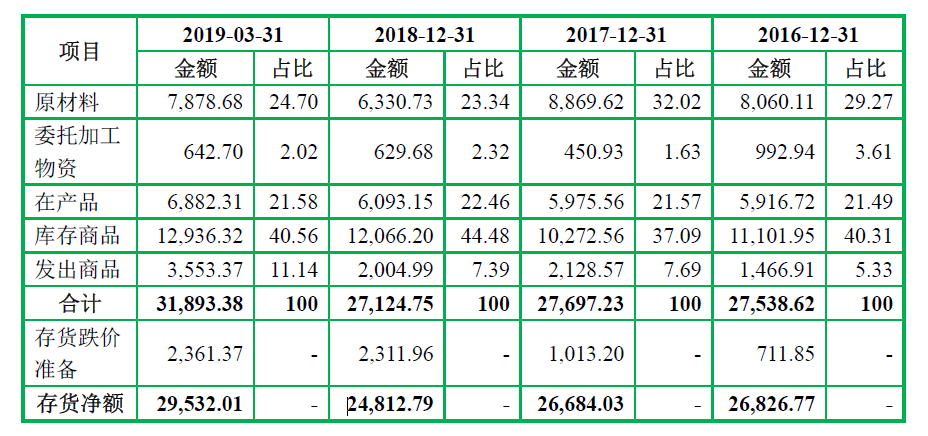

科隆新能招股书显示,2016年至2019年3月31日,科隆新能的存货净额分别为2.68亿元、2.67亿元、2.48亿元、2.95亿元;存货跌价准备分别为711.85万元、1013.20万元、2311.96万元、2361.37万元。可以看到,科隆新能的存货净额基本保持稳定,但存货跌价准备却在不断上升,从2018年开始,每年计提的存货跌价准备在2000万元以上。

作为对比,科隆新能主要竞争对手,科创板上市公司的容百科技2016年至2018年的存货净额分别为1.15亿元、3.77亿元、4.62亿元;存货跌价准备分别为150.13万元、305.05万元、816.03万元。以2018年为例,容百科技存货净额约为科隆新能1倍,但存货跌价准备只有816.03万元,但科隆新能高达2311.96万元。

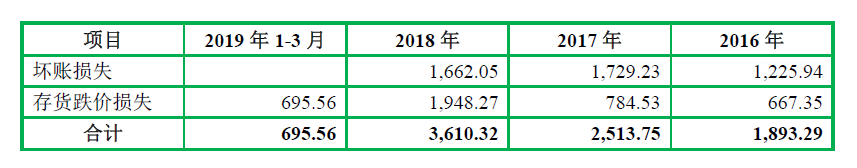

也许有人或说,存货跌价准备不是存货跌价损失。那么科隆新能的存货跌价损失究竟如何呢,会不会大幅低于存货跌价准备呢?2016年至2018年,科隆新能的存货跌价损失分别是667.35万元、784.53万元、1948.27万元,与存货跌价准备并没有太大的差距。容百科技2016年至2018年的存货跌价损失则分别为140.80万元、287.16万元、815.78万元,同样与存货跌价准备没有太大的差距。

那么问题来了,作为同行业公司,为何科隆新能会计提如此多的存货跌价准备呢?如果科隆新能的存货跌价损失能够做到与容百科技一致,那么科隆新能的净利润是能够得到一个较大的提升的,因为科隆新能2018年的净利润为4423.77万元,但存货跌价损失却高达1948.27万元。

主要产品产能利用率仅50% 却要募资扩产

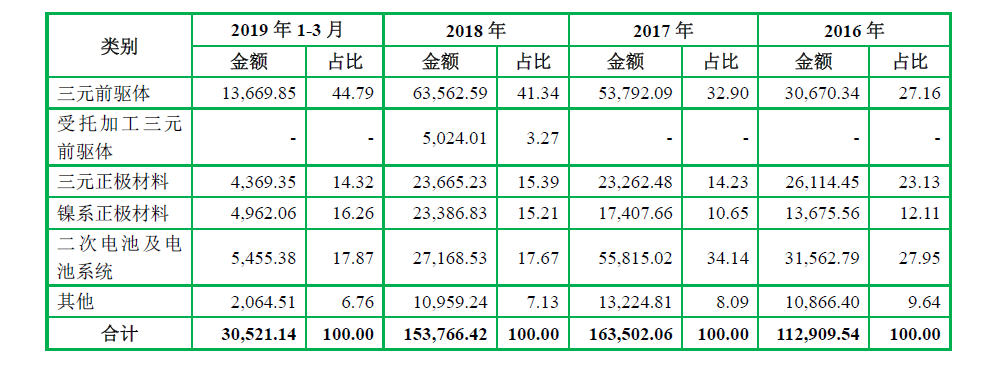

前文已经提及,科隆新能主要从事锂电池正极材料及其前驱体、镍系电池正极材料,以及二次电池和电池系统的研发、生产和销售。2019年1到3月,这4大品类的销售收入分别占其营业收入的44.79%、14.32%、16.26%、17.87%。

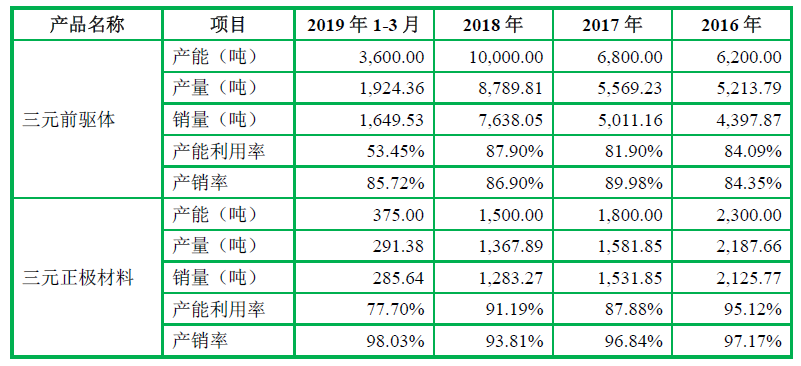

科隆新能招股书显示,目前该公司4大主要产品的产能利用率均出现了较大程度的下滑。特别是占其销售收入44.79%的三元前驱体业务,该产品的产能利用率已经从2018年的87.90%下降至2019年第一季度的53.45%。

其他业务的产能利用率情况如下:

三元正极材料2019年1到3月产能利用率为77.70%,2018年的产能利用率为91.19%;镍系正极材料2019年1到3月的产能利用率为81.18%,2018年的产能利用率为113.88%;锂电池2019年1到3月的产能利用率为42.24%,2018年为15.11%;其他二次电池2019年1到3月的产能利用率为48.41%,2018年为95.00%。

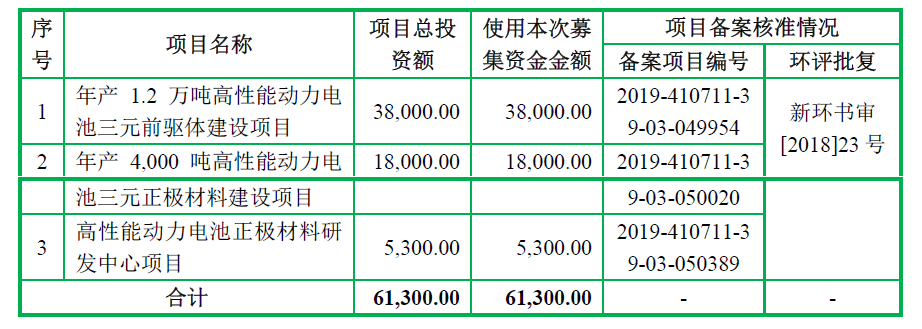

但是在产能利用率出现如此幅度的下滑的时候,科隆新能却在募资扩产。本次上市,科隆新能拟募集资金6.13亿元,其中3.8亿元用于年产1.2万吨高性能动力电池三元前驱体建设项目、1.8亿元用于年产4000吨高性能动力电池三元正极材料建设项目;5300万元用于高性能动力电池正极材料研发中心项目。

科隆新能当估值几何

就算科隆新能最终得以上市,该公司以及投资者们也要面临另外一个严峻的问题——如何为其估值。

主板、中小板、创业板暂且不提,科隆新能最大竞争对手之一的容百科技已经成功登陆科创板。目前,容百科技在营收和净利润方面,均大幅领先科隆新能。

2016年至2018年,容百科技营收分别为8.86亿元、18.79亿元、30.41亿元;净利润分别为555.93万元、2723.35万元、2.11亿元。同期,科隆新能的营收分别为11.51亿元、16.77亿元、15.59亿元,净利润分别为5046.99万元、3721.12万元、4423.77万元。

可以看到容百科技的营收几乎是以每年翻一倍的速度迅猛增长,而科隆新能2018年的营收却较2017年有所下滑。此消彼长之下,到了2018年,容百科技的营收几乎是科隆新能的2倍,净利润约为其4.80倍。

截止发稿时间,容百科技总市值为169亿元,动态市盈率为78.22倍。那么这种情况下,给科隆新能一个怎样的估值才是合适的呢?

来源:挖贝网

作者:黄鹏

扫一扫,关注

扫一扫,关注