2019中国炼化行业分析:产能过剩,一体化成趋势

发布时间:2019-07-05 , 发布人:华恒智信分析员

中国炼化行业结构性产能过剩严重

石油作为世界第一大能源,除了用于生产更加清洁的汽油、柴油、航空煤油外,还用于生产烯烃、芳烃等基础有机化工原料,并逐渐与新材料、新能源实现深度融合,进一步拓展炼化行业发展空间。

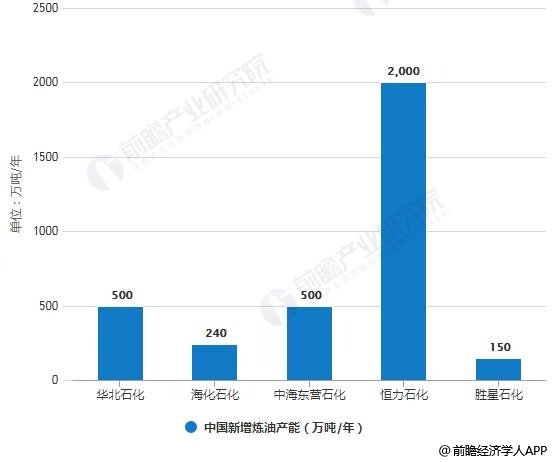

伴随着我国石油消费的增长,近年来我国炼油产能迅速扩张。根据中石油经研院数据,2018年,我国总炼能达8.31亿吨/年,全年新增产能3390万吨/年,其中国内三大石油公司新增能力1240万吨/年,余下新增产能均来自于民营企业和地方炼厂,民营炼化巨头恒力石化新增2000万吨/年。

2018年中国新增炼油产能统计情况

由于恒力石化在大连长兴岛建成我国首家2000万吨级别炼油企业,打破了我国之前国企主导、民营紧跟的炼油格局。数据显示,2018年,中石油、中石化分别占25.45%、32.25%,民营企业占比则达33.54%,高于中石油、中石化。

中国炼油市场格局分布情况

虽然我国炼油能力持续上升,炼能不断提高,但整体上我国当前的炼油产能是属于过剩,主要表现在结构性产能的过剩,即一次加工能力过剩、炼能区域分布不均、炼厂平均规模较小等特点。

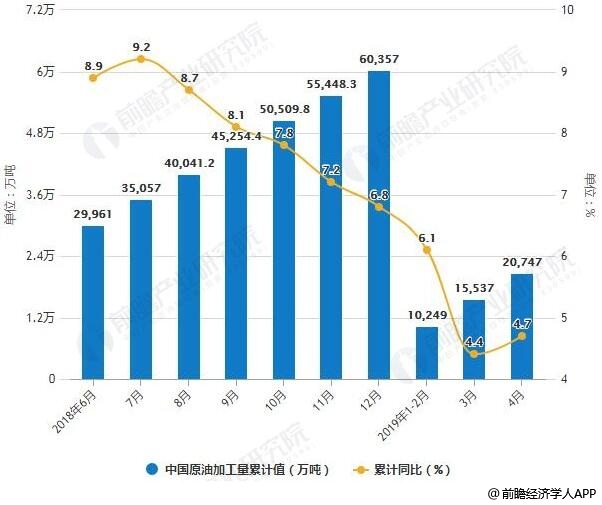

具体来看,2018年,我国原油一次加工能力达8.3亿吨,但全年原油加工量仅6亿吨,产能过剩现象较为严重。2019年4月全国原油加工量为5210.3万吨,同比增长5.1%,增速比上月加快1.9个百分点。日均加工173.7万吨,比上月增加2.6万吨。2019年1-4月全国原油加工量达到20747万吨,同比增长4.7%。

2018-2019年4月全国原油加工量统计及增长情况

我国炼能集中在华北地区

区域分布方面,我国炼能主要集中在华北地区,2017年拥有2.7亿吨产能,全国占比35%;此外,东北、华南、华东也是属于炼油集中地,三个地区炼能占比分别为16%、16%、13%。上述四大地区合计占比达80%,呈现明显的区域性分布。

2017年中国分区域炼油能力占比统计情况

炼厂规模方面,2018年,我国炼厂平均炼能仅412万吨,远低于世界炼厂759万吨的平均规模,且国内只有19家炼化一体化企业,总产能约2.3万吨。炼油装置规模较小直接导致我国现阶段炼厂的单位能耗水平较低,且各炼厂技术水平参差不齐——标准油单位能耗低于8.5kg/吨的产能仅占总产能的21%,炼油总能耗过大,落后产能依旧严重,具有先进技术水平的产能相对较少,从而变相提高我国炼厂生产成本。

针对国内炼油产能局面,我国已经加快淘汰落后产能。2018年,我国总共淘汰落后产能1165万吨/年,淘汰的产能主要集中于山东地炼。

2018年中国炼油企业淘汰落后产能统计情况

我国炼化行业发展趋势分析:一体化成必然趋势

面对炼油产能过剩、化工产能不足的结构性矛盾,我国炼化结构转型升级的首要方向是从燃料型炼油向燃料/化工型炼油转变,通过提升产品附加值来拓展燃料型炼厂的发展空间,以此推动产业转型升级。

燃料型炼厂转型可通过新建乙烯裂解装置、芳烃联合装置等,多生产三烯、三苯等基础有机化工原料;也可对现有炼油装置挖潜增效,多产化工原料,例如利用催化裂化多产丙烯,催化重整多产芳烃,以及加氢裂化向化工型转变,多产裂解原料和重整原料或者多产航煤等。

其次,炼化生产向安全清洁绿色高效生产转型,是企业实现可持续发展的需要。我国密集出台了一系列安全环保法规,监管日趋严格,行业发展约束增大,我国炼化行业必须积极应对,合法合规经营,同时要继续加大安全环保、节能降耗等方面的资金投入,例如应用更先进的环保技术,提高企业环保指标等。

最后,一体化是炼化行业发展的必然趋势。炼化一体化,就是集上游炼化到下游产品生产、销售于一体,其核心是实现工厂流程和总体布局的整体化与最优化,其最大的优势就是能有效整合资源,提升企业的整体效益水平。在国内炼油产能过剩、竞争加剧的大格局下,未来我国炼化领域将朝着一体化、规模化、集群化的方向发展,而我国一体化程度低、受原料及成品油价格波动影响较大的小型燃料型炼厂将逐步被淘汰,行业整体集中度和竞争力将大幅提高。

来源:前瞻产业研究院

扫一扫,关注

扫一扫,关注